Mining-Steuern – was es hierbei zu beachten gilt

Die Mining-Steuern in Deutschland werfen viele Fragen auf, darunter auch, wie Mining von Kryptowährungen steuerlich behandelt wird. Unser Expertenteam beleuchtet die komplexen Aspekte der Mining-Steuern – von gelegentlichem Schürfen bis hin zu gewerblichem Mining. Erfahren Sie mehr über die steuerlichen Auswirkungen verschiedener Mining-Formen wie Solo-, Pool- und Cloud-Mining. Wir klären auf, wann eine Steuerpflicht entsteht, ob ein Gewerbe angemeldet werden muss und welche Besonderheiten es zu beachten gilt. Hier haben wir zudem eine eigene Seite zum Vorsteuerabzug beim Mining.

Was versteht man unter Mining bei Kryptowährungen?

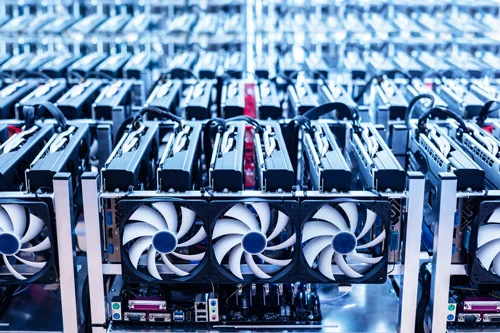

Mining (deutsch: „schürfen“) beschreibt einen Prozess, der zur Verarbeitung, Sicherung und Synchronisierung von Transaktionen verwendet wird. Dieser ist notwendig, um ein dezentrales Blockchainsystem aufrechtzuerhalten. Der Prozess des Minings erfordert allerdings Rechenleistung, weshalb dieser mit hohen Stromkosten verbunden ist. Um dies zu kompensieren und den Minern einen Anreiz für die Tätigkeit zu bieten, bekommen diese eine Vergütung. Das populärste Beispiel ist hierbei das Schürfen von Bitcoins (BTC). Hierbei bekommen die Miner Anteile von BTC als Gegenleistung für die erbrachte Rechenleistung ausgezahlt. Je mehr Rechenleistung sie hierbei aufwenden, desto höher ist auch die Belohnung.

Welche Formen des Minings gibt es?

Um zu verstehen, wie die erzielten Belohnungen im Rahmen des Minings in Deutschland zu versteuern sind, gilt es, sich zunächst einen Überblick über die unterschiedlichen Mining-Formen zu verschaffen. Diese haben nämlich unterschiedliche Auswirkungen auf die Steuerpflicht.

- Solo-Mining

Das Solo-Mining beschreibt den Miningvorgang meist größerer Unternehmen. Diese betreiben den Miningprozess mit ihrer eigenen Hardware. Einzelpersonen können zwar auch unter das Solo-Mining fallen, jedoch rentiert sich dies in der Regel nicht. Die Hardwarekosten sind in der Regel so hoch, dass die erzielten Belohnungen des Minings nicht ausreichen, um einen sich wirtschaftlich lohnenden Gewinn zu erzielen.

- Pool-Mining

Beim Pool-Mining schließen sich mehrere Miner zu einem sogenannten Mining-Pool zusammen. Diese verknüpfen ihre Hardware und erzielen damit eine höhere Rechenleistung. Die gebündelte Rechenleistung der Pool-Miner führt zu einer höheren Wahrscheinlichkeit der Blockfindung und damit einer Mining-Belohnung.

- Cloud-Mining

Schließlich gibt es die Möglichkeit des Cloud-Minings. Hierbei wird für das Schürfen der Kryptowährung keine eigene Hardware benötigt. Vielmehr wird hier die Rechenleistung für das Mining bei einem Cloud-Anbieter gekauft oder gemietet.

Auswirkungen von Mining auf die Steuerpflicht

Für Personen, die lediglich gelegentlich Mining betreiben, sich also im privaten Bereich bewegen, ist eine Steuerbarkeit der geschürften Coins fraglich. In diesen Fällen entsteht die Kryptowährung direkt im Vermögen des Miners aufgrund der Interaktion mit der Blockchain. Dieser Vermögenszuwachs fällt u.E. unter keiner Einkunftsart des Einkommensteuergesetzes und ist damit nicht steuerbar. Auch bei einer späteren Veräußerung dieser selbst hergestellten Kryptowährungen sind Mining-Steuern mangels notwendigen Anschaffungsvorgangs ebenfalls unbeachtlich. Denn ohne „Anschaffung“ findet das private Veräußerungsgeschäft gem. § 23 Abs. 1 Nr. 2 EStG keine Anwendung.

Eine andere Beurteilung der Mining-Steuern vertritt das BMF (Bundesfinanzministerium) in seinem BMF-Schreiben zur Kryptobesteuerung von Mining-Kryptowährungen. Dieses hält für die Einkünfte im privaten Bereich § 22 Nr. 3 EStG (Einkünfte aus sonstigen Leistungen) einschlägig.

Diese Steuern fallen allerdings erst dann an, wenn die Freigrenze von 256 Euro im Kalenderjahr überschritten wurde. Auch bejaht das BMF hierbei einen Anschaffungsvorgang an. Dies hat für den Steuerpflichtigen die nachteilige Konsequenz, dass eine anschließende Veräußerung der erhaltenen Belohnungen seines Minings einer Steuer innerhalb eines Jahres zu unterziehen ist. Aufgrund der unterschiedlichen steuerlichen Einordnungen kann es sich im Einzelfall lohnen, gegen den Steuerbescheid gerichtlich vorzugehen.

Auch fragen sich viele Nutzer regelmäßig, ob beim Mining in Deutschland ein Gewerbe angemeldet werden muss.

Muss ich beim Mining in Deutschland ein Gewerbe anmelden?

Das gelegentliche Mining dürfte in der Regel schnell überschritten sein und dadurch ein gewerbliches Mining vorliegen. In dem Fall muss auch ein Gewerbe angemeldet werden.

Eine gewerbliche Tätigkeit betreibt, wer nachhaltig, selbständig und mit Gewinnabsicht am allgemeinen wirtschaftlichen Verkehr teilnimmt. Zwar geht das BMF ausdrücklich davon aus, dass je nach Umständen des Einzelfalls Mining in Deutschland privat oder gewerblich ausgestaltet sein kann. Allerdings tendiert es zur Gewerblichkeit und handhabt eine private Einordnung des Minings von Kryptowährungen eher restriktiv.

In diesem Fall sind die Einkünfte aus dem Mining Einkünfte aus Gewerbebetrieb (§ 15 EStG). Spätestens wenn Miner daher speziell für das Mining konzipierte Hardware anschaffen und stets darauf achten, die jeweils profitabelste Kryptowährung zu minen, dürften gewerbliche Einkünfte vorliegen. Miner sollten sich daher darauf einstellen, dass ihre Mining-Einkünfte durch die Finanzämter zunächst als gewerbliches Mining einstufen werden. Die Kosten für das Mining der Kryptowährungen sind dann allerdings als Betriebsausgaben abzugsfähig. Unter bestimmten Voraussetzungen fällt auch Gewerbesteuer an.

WINHELLER empfiehlt CoinTracking

Da die Mining-Steuern und die Kryptowerte-Besteuerung für die meisten Investoren eine komplizierte Angelegenheit ist, unterstützt WINHELLER seit vielen Jahren bei der Aufbereitung aller Transaktionen und der Erstellung der Steuererklärung.

- Exklusive Partnerschaft

Bei der Aufbereitung aller Trades arbeiten wir eng mit unserem exklusiven Dienstleistungspartner CoinTracking zusammen. Beim Weltmarktführer in Sachen Datenaufbereitung können unsere Mandanten ihr Portfolio tracken und so den Überblick behalten. Dazu erhalten sie einen eigenen Account zum rabattierten Preis und haben mit WINHELLER einen einzelnen Ansprechpartner für alle steuerlichen Fragen. - Rabatt auf Ihre Registrierung

Investoren, die keine Unterstützung durch WINHELLER benötigen, können ebenfalls von unserer Zusammenarbeit mit CoinTracking profitieren. Über diesen Link erhalten Sie 10% Rabatt auf die Registrierung beim Krypto-Portfolio-Tracker. - Unverbindlich anfragen

Sie sind sich nicht sicher, ob Sie unsere Unterstützung benötigen? Gern können Sie unverbindlich unser Kontaktformular ausfüllen und Sie erhalten umgehend eine Einschätzung von uns.

Besonderheit beim Cloud-Mining

Gewerbliches Handeln erfordert eine selbständige Tätigkeit. Diese dürfte bei vielen Cloud-Mining-Angeboten nicht gegeben sein, da der Cloud-Miner oft keinen Zugriff auf die Hardware hat. Er kann meistens auch keinerlei Einstellungen vornehmen und auch nicht beliebig darüber entscheiden, welche Kryptowährung geschürft werden soll.

Ist kein gewerbliches Mining gegeben, kommt allerdings eine Versteuerung wegen Einkünften aus sonstigen Leistungen (§ 22 Nr. 3 EStG) in Betracht. Maßgeblich bei der Besteuerung von Mining ist also die Frage, ob eine Tätigkeit in einem gewerblichen Ausmaß ausgeübt wird oder nicht. Hier haben wir zudem einige Infos zur Besteuerung beim Helium Mining zusammengestellt.

Die individuelle Beratung bei Mining-Steuern ist sinnvoll

Bei der Abgrenzung von gewerblichen zu sonstigen Einkünften kommt es auf die Umstände des Einzelfalls an, ob Sie die Mining-Steuern betreffen. Es empfiehlt sich deshalb, Ihr individuelles Anliegen stets von einem erfahrenen Steuerberater oder Rechtsanwalt, wie die unserer Steuerkanzlei, überprüfen zu lassen. Unser ACCOINTING-Tool unterstützt Sie ebenfalls bei der Erstellung Ihrer Steuererklärung mit Kryptowährungen.

Ihr Ansprechpartner für die Besteuerung von Mining

Sie möchten sich zu den steuerlichen Folgen des Minings beraten lassen? Unsere erfahrenen Steuerexperten für Kryptowährungen unterstützen Sie hierbei gerne.

Sie erreichen uns am einfachsten per E-Mail (info@winheller.com), telefonisch (069 76 75 77 85 28) oder über unser Kontaktformular zur Besteuerung von Kryptowährungen. Zögern Sie nicht, mit Ihren Fragen auf uns zuzukommen.